Theo đó, Ngân hàng Nhà nước (NHNN) kiến nghị nới thời gian áp dụng Nghị quyết 42 đến tháng 8-2025. Trong thời gian gia hạn hiệu lực Nghị quyết 42 (NQ), Chính phủ sẽ nghiên cứu, đề xuất xây dựng Luật về xử lý nợ xấu của các tổ chức tín dụng.

Sau gần năm năm đi vào thực tiễn, các quy định tại NQ về thí điểm xử lý nợ xấu của các tổ chức tín dụng đã tạo ra hành lang pháp lý cần thiết cho công tác xử lý nợ xấu của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (TCTD), Công ty TNHH một thành viên Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC).

Qua đó mang lại những chuyển biến tích cực trong công tác xử lý nợ xấu và góp phần không nhỏ vào kết quả công tác cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016-2020.

Tuy nhiên, NQ 42 là NQ thí điểm nên hiệu lực chỉ kéo dài năm năm, đến ngày 15-8-2022 NQ này sẽ hết hiệu lực thi hành. Khi đó, toàn bộ cơ chế về xử lý nợ xấu theo NQ 42 đang được thực hiện sẽ chấm dứt, việc xử lý nợ xấu của TCTD, VAMC sẽ thực hiện theo quy định của pháp luật có liên quan, không được ưu tiên áp dụng một số chính sách được quy định tại NQ 42.

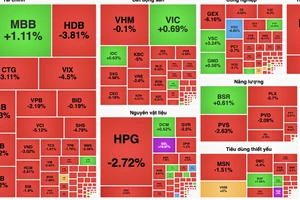

Trong khi đó, dịch bệnh Covid-19 bùng phát đã ảnh hưởng tiêu cực đến chất lượng tín dụng của hệ thống các TCTD. Nợ xấu và tỉ lệ nợ xấu nội bảng tăng liên tục từ năm 2020 đến nay. Đến cuối tháng 11-2021 tỉ lệ nợ xấu nội bảng của hệ thống các TCTD ở mức 1,98%, ước tính đến cuối tháng 12-2021 ở mức trên 2,0%.

Trong trường hợp đánh giá một cách thận trọng, tỉ lệ nợ xấu nội bảng, nợ bán cho VAMC và các khoản nợ tiềm ẩn thành nợ xấu ở mức cao (so với tổng dư nợ) là 7,42%.

Như vậy, chất lượng tín dụng của hệ thống các TCTD nói chung đang tiềm ẩn nguy cơ rủi ro lớn, đáng quan ngại.

Trong ngắn hạn, trường hợp kinh tế chậm phục hồi do tác động của dịch bệnh Covid-19 trong năm 2021 và dịch bệnh tiếp tục kéo dài sang năm 2022, tỉ lệ nợ xấu nội bảng, nợ xấu tiềm ẩn theo dự báo ở mức khá cao, thậm chí có thể lên đến trên 7,5% trong vòng 1 năm tới.

Đối với trung và dài hạn, nếu dịch bệnh Covid-19 tiếp tục diễn biến phức tạp, dự báo chất lượng tín dụng của hệ thống các TCTD sẽ bị ảnh hưởng nghiêm trọng, tỉ lệ nợ xấu nội bảng và các khoản tiềm ẩn trở thành nợ xấu có thể tiếp tục tăng nhanh và ở mức cao hơn nữa.

Như vậy, nguy cơ nợ xấu gia tăng trở lại do dịch bệnh Covid-19 sẽ ảnh hưởng tiêu cực đến mọi hoạt động của nền kinh tế.

Đáng chú ý, tốc độ xử lý nợ xấu trong năm 2020 và năm 2021 có xu hướng chậm lại, trong đó xử lý nợ xấu theo hình thức khách hàng trả nợ giảm.

Chưa kể, việc xử lý tài sản bảo đảm (TSBĐ), đặc biệt là TSBĐ bằng bất động sản cũng gặp nhiều khó khăn trong bối cảnh nền kinh tế cần thời gian để phục hồi và khuôn khổ pháp lý về xử lý nợ xấu và TSBĐ cần tiếp tục được rà soát, bổ sung và hoàn thiện.

Do đó, việc gia hạn thời gian áp dụng NQ 42 về thí điểm xử lý nợ xấu của các tổ chức tín dụng là vô cùng cần thiết.

Việc chấm dứt cơ chế xử lý nợ xấu theo NQ 42 sẽ dẫn đến các khoản nợ cũ chưa xử lý xong, trong khi đó nợ xấu mới tiếp tục hình thành do đại dịch Covid-19 sẽ phải kéo dài hoặc không thể xử lý được.

Đồng thời, TCTD thiếu cơ chế tự xử lý nợ xấu, vấn đề này có thể gây bất ổn cho nền kinh tế nói chung và hệ thống ngân hàng nói riêng.