TS Đào Lê Trang Anh, giảng viên tài chính - ĐH RMIT Việt Nam, nhận định chính sách điều hành tỉ giá linh hoạt, có điều tiết của Ngân hàng Nhà nước (NHNN) được cân nhắc trên nhiều khía cạnh như xuất nhập khẩu, FDI, đầu tư gián tiếp nước ngoài, chú trọng ổn định vĩ mô. Nhờ đó mang lại nhiều lợi ích cho nền kinh tế. Báo Pháp Luật TP.HCM đã có cuộc trao đổi với TS Đào Lê Trang Anh để cung cấp cho doanh nghiệp (DN) những biện pháp hữu ích nhằm đứng vững trước rủi ro biến động tỉ giá.

|

TS Đào Lê Trang Anh |

. Phóng viên: Bà đánh giá thế nào về việc điều hành tỉ giá của Việt Nam trong thời gian qua?

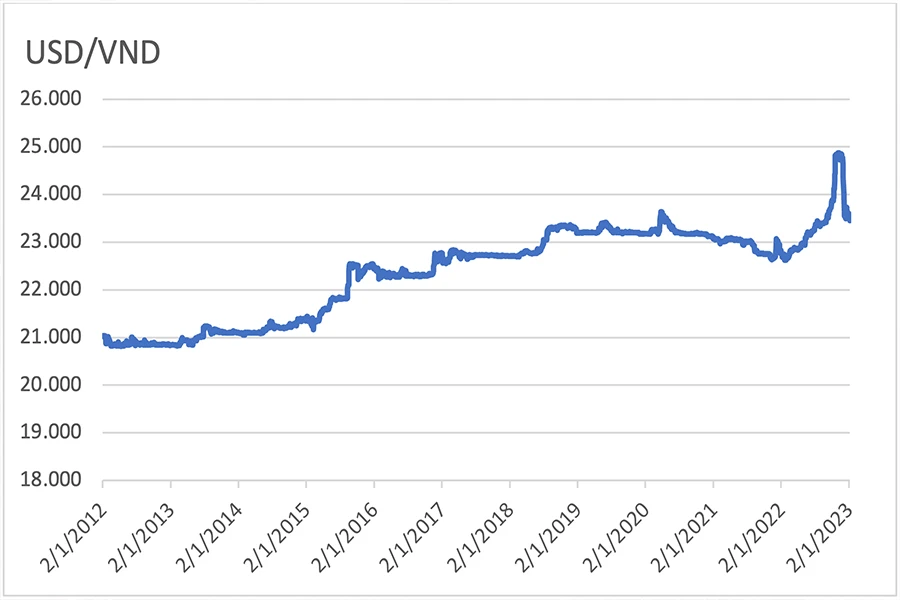

+ TS Đào Lê Trang Anh: Trong năm 2022, tỉ giá USD/VND biến động mạnh nhất trong vòng 10 năm trở lại đây (xem biểu đồ). Trong 10 tháng đầu năm 2022, tỉ giá trên thị trường liên ngân hàng đã tăng rất mạnh (khoảng 9%) trước khi quay đầu giảm khoảng 5%-6% trong hai tháng cuối năm. Những biến động với biên độ rất lớn như vậy có nguyên nhân xuất phát từ các cú sốc lớn và liên tiếp từ bối cảnh vĩ mô quốc tế cũng như tại Việt Nam.

|

| Tỉ giá USD/VND từ tháng 1-2012 đến tháng 12-2022. (Nguồn: Tổng hợp từ số liệu Bloomberg) |

Mặc dù vậy, tôi đánh giá nhờ chính sách điều hành tỉ giá của NHNN được điều chỉnh kịp thời, quyết liệt, linh hoạt cùng các chỉ số kinh tế vĩ mô trong nước tương đối tích cực, tỉ giá trong nước vẫn được coi là tương đối ổn định so với các đồng tiền khác trên thế giới.

Thông qua một số biện pháp phù hợp, NHNN đã điều chỉnh chính sách tiền tệ cho sáu tháng cuối năm từ nới lỏng sang thắt chặt, với quyết tâm rõ ràng là ổn định tỉ giá và kiềm chế lạm phát.

Các biện pháp của NHNN bao gồm: Chủ động tăng mạnh các lãi suất điều hành trong quý III (lãi suất OMO tăng từ 2,5%/năm lên 6,0%/năm; các loại lãi suất điều hành khác tăng hai lần với tổng mức tăng là 2%/năm).

Thận trọng điều tiết cung tiền (mức hút ròng ước tính hơn 200.000 tỉ đồng); điều chỉnh tỉ giá mua và bán giao ngay/kỳ hạn, nới biên độ tỉ giá từ 3% lên 5%, bán ngoại tệ ra thị trường với mức ước tính khoảng 20 tỉ USD và tăng chi phí nắm giữ USD nhằm ổn định tỉ giá.

Đặc biệt, khi áp lực tỉ giá dịu bớt vào hai tháng cuối năm, NHNN đã linh hoạt trong việc nới chỉ tiêu tăng trưởng tín dụng của toàn hệ thống thêm 1,5%-2% lên mức 15,5%-16%. Từ đó các ngân hàng thương mại có thể mở rộng cho vay, hỗ trợ DN trong việc thúc đẩy hoạt động kinh doanh, góp phần đạt mục tiêu tăng trưởng kinh tế.

|

| Các doanh nghiệp xuất nhập khẩu cần tính toán và kết hợp nhiều biện pháp để làm chủ cuộc chơi, thu lợi từ tỉ giá. Ảnh minh họa: PHƯƠNG MINH |

. Điều này đang mang lại lợi thế nào cho DNvà nền kinh tế?

+ Theo tôi, việc duy trì ổn định tương đối tỉ giá USD/VND là cần thiết trong bối cảnh Việt Nam là một nền kinh tế với độ mở lớn và phụ thuộc nhiều vào đầu tư trực tiếp nước ngoài (FDI).

Chính sách điều hành tỉ giá linh hoạt, có điều tiết của NHNN được cân nhắc trên nhiều khía cạnh như xuất nhập khẩu, FDI, đầu tư gián tiếp nước ngoài, chú trọng ổn định vĩ mô. Do đó, việc điều hành tỉ giá như vậy mang lại nhiều lợi ích cho nền kinh tế như làm giảm đầu cơ, găm giữ ngoại tệ, đẩy lùi hiện tượng đô la hóa, hỗ trợ thị trường ngoại tệ ứng phó tốt hơn với các cú sốc từ bên ngoài, khuyến khích dòng vốn nước ngoài đầu tư vào Việt Nam, giảm thiểu rủi ro khi thanh toán gốc và lãi cho các khoản nợ nước ngoài…

Đối với các DN, đặc biệt là DN xuất nhập khẩu thì việc tỉ giá được duy trì tương đối ổn định còn hỗ trợ nhiều cho việc lên kế hoạch sản xuất, kinh doanh, đầu tư, giảm bớt tác động tiêu cực của biến động tỉ giá lên doanh thu, chi phí và lợi nhuận, tạo điều kiện thuận lợi cho DN phát triển.

. Bà nhận định thế nào khi trong thời gian tới sức ép lên tỉ giá VND/USD vẫn còn nguyên?

+ Chỉ số đồng USD (DXY) đã cho thấy dấu hiệu suy yếu trong thời gian qua khi giảm liên tục từ 114 điểm vào thời điểm cuối tháng 9-2022 xuống chỉ còn hơn 102 điểm vào giữa tháng 1-2023, qua đó làm giảm áp lực tăng lên của tỉ giá USD/VND.

Trong bối cảnh lạm phát đi xuống rõ nét hơn và nền kinh tế các quốc gia tăng trưởng chậm lại, chính sách tiền tệ của các ngân hàng trung ương lớn, đặc biệt là Cục Dự trữ Liên bang Mỹ (Fed) hay Ngân hàng trung ương châu Âu (ECB) được kỳ vọng sẽ bớt “diều hâu” hơn để không tạo thêm quá nhiều sức ép cho nền kinh tế các quốc gia.

So sánh với năm 2022, áp lực lên tỉ giá của Việt Nam có thể giảm bớt khi đà tăng lãi suất của Fed được dự báo sớm dừng lại, có khả năng cao chỉ còn hai đợt tăng lãi suất với tổng mức tăng 0,5% trong quý I-2023, sau đó lãi suất sẽ đi ngang suốt năm trước khi đảo chiều.

Ngoài ra, áp lực lạm phát của Việt Nam có xu hướng tiếp tục tăng lên trong năm 2023 nhưng được dự đoán vẫn sẽ đạt được mục tiêu của Chính phủ dưới 4,5%.

Mặc dù vậy, tỉ giá USD/VND vẫn phải chịu nhiều áp lực, đặc biệt trong nửa đầu năm 2023. Về phía quốc tế thì căng thẳng địa chính trị trên thế giới vẫn rất phức tạp, việc mở cửa của Trung Quốc đầu năm 2023 sau một thời gian dài đóng cửa bởi dịch COVID-19 có thể khiến nhu cầu nguyên liệu, hàng hóa tăng lên, gây áp lực lên lạm phát toàn cầu, qua đó gián tiếp gây sức ép lên chính sách tiền tệ của Fed.

. Xin cám ơn bà.

Làm gì để phòng rủi ro biến động tỉ giá?

TS Đào Lê Trang Anh cho rằng với việc có nhiều biến số tác động lên tỉ giá trong năm 2023 cũng như trong khoảng thời gian xa hơn, các DN xuất khập khẩu cần chủ động theo dõi, cập nhật liên tục những biến động địa chính trị trên thế giới.

Kèm theo đó là những thay đổi về môi trường vĩ mô về lạm phát, lãi suất và các chính sách tiền tệ, tài khóa của các quốc gia nhằm chủ động lựa chọn, đa dạng hóa thị trường xuất nhập nhẩu, tận dụng lợi thế tỉ giá để thay đổi nguồn cung ứng nguyên liệu sang các thị trường có giá rẻ hơn.

DN cần tìm kiếm thêm các thị trường xuất khẩu có biến động tỉ giá tương đối ổn định so với tiền đồng, đa dạng hóa và đàm phán thanh toán bằng các đồng tiền quốc tế có lợi hơn cho DN, nghiên cứu kỹ các hiệp định thương mại tự do (FTA) nhằm tận dụng tối đa lợi thế mà các hiệp định này mang lại.

Bên cạnh đó, để giảm thiểu rủi ro tỉ giá đối với hoạt động kinh doanh thì DN nên trích lập đầy đủ quỹ dự phòng biến động tỉ giá, hạn chế vay loại ngoại tệ mà không có nguồn thu trong tương lai, đẩy mạnh thanh toán trước hạn các khoản vay ngoại tệ (đặc biệt với các DN có khoản vay lớn bằng đồng USD) để giảm bớt chi phí lãi vay và rủi ro biến động tỉ giá, sử dụng các công cụ phòng vệ tỉ giá như hợp đồng quyền chọn, hợp đồng hoán đổi ngoại tệ…

Các DN xuất nhập khẩu cũng có thể tìm kiếm các nguồn cung hàng hóa thay thế từ đối tác trong nước, đa dạng hóa và giảm bớt phụ thuộc vào nguồn cung nước ngoài, đồng thời có thể tăng cường bán hàng, khai thác thị trường trong nước nhằm giảm bớt chi phí, hạn chế được các rủi ro khi thị trường quốc tế biến động mạnh.

Năm lưu ý khi phải vay ngoại tệ

Kinh tế toàn cầu tăng trưởng chậm lại, lãi suất vay ngoại tệ đang ở mức cao cùng với rủi ro biến động tỉ giá, DN cần cân nhắc thật kỹ lưỡng trước khi vay vốn ngoại tệ.

Trước khi vay, DN phải tính toán theo hướng thận trọng, chi tiết, bao gồm tất cả rủi ro có thể phát sinh khi dự tính hiệu quả hoạt động của phương án vay vốn.

Chỉ nên vay ngoại tệ khi khả năng sinh lời vượt trội so với tổn thất. Trường hợp vay vốn dài hạn thì có thể thỏa thuận điều kiện lãi suất thả nổi khi dự kiến Fed có thể giảm lãi suất từ năm 2024, qua đó kéo mặt bằng lãi suất cho vay USD cũng như các loại ngoại tệ khác đi xuống.

Thực hiện các biện pháp phòng ngừa rủi ro tỉ giá như sử dụng các công cụ bảo hiểm tỉ giá như các hợp đồng hoán đổi ngoại tệ (swap), các công cụ phái sinh (công cụ mua kỳ hạn ngoại tệ cho các DN nhập khẩu, hay công cụ bán kỳ hạn cho các DN xuất khẩu).

DN nên lựa chọn các ngân hàng có khả năng cung ứng cũng như tư vấn tốt nhất cho các sản phẩm tài trợ thương mại, đồng thời đàm phán thỏa thuận với khách hàng để sử dụng các đồng tiền thanh toán có lợi hơn cho DN.