Theo lãnh đạo Ngân hàng Nhà nước (NHNN), tính chung 6 tháng đầu năm nay tăng trưởng tín dụng đạt 6%, cao hơn mức tăng 3,36% cùng kỳ 2023 nhờ sự phục hồi của xuất khẩu, hoạt động đầu tư và tiêu dùng.

Trước đó, vào những tháng đầu năm nay, tăng trưởng tín dụng luôn ở mức thấp so với các năm gần đây do nhiều yếu tố khách quan và chủ quan. Tuy nhiên, từ cuối tháng 3 đến nay, tăng trưởng tín dụng đã có xu hướng phục hồi và cải thiện.

Tăng trưởng tín dụng phục hồi mạnh

Mới đây, một loạt ngân hàng công bố kết quả kinh doanh 6 tháng đầu năm, ghi nhận sự phát triển bền vững trong bối cảnh thị trường có nhiều thách thức.

Vietcombank vừa công bố kết quả kinh doanh, theo đó dư nợ tín dụng đạt gần 1,366 triệu tỉ đồng, tăng 7,68% so với cuối năm 2023.

Tính đến hết ngày 30-6, tổng tài sản ngân hàng BIDV vượt 2,5 triệu tỉ đồng, tăng 9,6% so với đầu năm. Dư nợ cho vay khách hàng tăng 5,9% so với cuối năm ngoái.

Ông Trần Minh Bình – Chủ tịch HĐQT Vietinbank cho biết: Đến 30-6 vừa qua, tăng trưởng tín dụng của Vietinbank đạt 6,7%; đến ngày 22-7 đạt 7%. Đây là sự nỗ lực rất lớn của hệ thống ngân hàng Vietinbank.

Chủ tịch HĐTV Agribank - ông Phạm Đức Ấn chia sẻ: "Trong điều kiện sức hấp thụ vốn của nền kinh tế còn thấp, Agribank đã tập trung triển khai nhiều giải pháp nhằm thúc đẩy tăng trưởng tín dụng an toàn như tăng quy mô gói tín dụng đối với lĩnh vực lâm sản, thủy sản từ 3.000 tỉ đồng lên 8.000 tỉ đồng. Bên cạnh đó thường xuyên đánh giá tình hình, kết quả triển khai các chương trình ưu đãi. Ngân hàng thực hiện 4 lần giảm lãi suất cho vay với sàn lãi suất giảm từ 0,5-1%/năm. Hiện tại, lãi suất cho vay VND của Agribank thuộc nhóm thấp trên thị trường.”

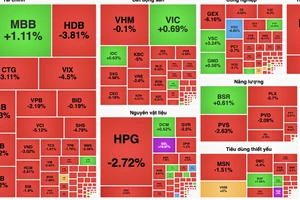

Ở nhóm các ngân hàng thương mại cổ phần, tốc độ tăng trưởng tín dụng có vẻ mạnh mẽ. Đơn cử như tại ngân hàng MB, kết thúc 6 tháng đầu năm, nhà băng này ghi nhận dư nợ cho vay khách hàng tăng trưởng 10,3% so với năm 2023. Đây cũng được xem là mức tăng trưởng cao so với bình quân ngành.

Tương tự, hết nửa chặng đường 2024 ngân hàng ACB đạt mức lợi nhuận trước thuế 10.500 tỉ đồng, tăng trưởng tín dụng 12,8% so với đầu năm. Đây là mức tăng trưởng cao nhất trong gần 10 năm qua.

Tại ngân hàng SHB, lợi nhuận trước thuế của nhà băng này đạt hơn 6.860 tỉ đồng, tăng 13% so với cùng kỳ năm trước, hoàn thành 61% kế hoạch năm.

Tại ngân hàng VIB, dư nợ tín dụng tính đến hết quý II đạt gần 280.000 tỉ đồng, tăng 5% so với đầu năm. Ghi nhận tăng trưởng chủ yếu ở mảng bán lẻ, khách hàng doanh nghiệp, SME…

Kiểm soát chất lượng nợ xấu

Lãnh đạo ACB cho biết tăng trưởng tín dụng tốt về quy mô cũng giúp thu nhập lãi của ACB tăng 11% so với cùng kỳ. Thu nhập từ hoạt động dịch vụ đạt mức tăng trưởng cao với 13%, chủ yếu đến từ các sản phẩm cốt lõi như phí thẻ, thanh toán quốc tế… đưa tổng thu nhập lũy kế hai quý đầu năm đạt 16.800 tỉ đồng, tăng trưởng 5,5%.

Chia sẻ với PLO, ông Nguyễn Hưng - Tổng giám đốc TPBank cho biết: “Dù thị trường còn nhiều khó khăn, TPBank vẫn đảm bảo thực hiện tốt các mục tiêu kinh doanh theo kế hoạch đề ra và giữ được đà tăng trưởng.

Cụ thể trong 6 tháng đầu năm, TPBank tiếp tục ghi nhận lợi nhuận trước thuế khả quan, dự kiến đạt trên 3.700 tỉ đồng. Kết quả này đến từ việc không ngừng tăng trưởng về quy mô hoạt động và mở rộng tệp khách hàng cả về chất và lượng”.

Để đạt được kế hoạch tăng trưởng dư nợ cho vay tăng 15,75% trong cả năm 2024, TPBank đang thực hiện một loạt các chiến lược kinh doanh như đẩy mạnh khai thác tệp khách hàng hiện hữu, linh hoạt điều chỉnh chính sách các sản phẩm cho vay thông qua nền tảng ngân hàng số vững mạnh để đa dạng hóa về dịch vụ, sản phẩm theo từng nhu cầu của khách hàng. Đồng thời, TPBank thực hiện số hóa chuyên sâu, tập trung vào việc ứng dụng hiệu quả công nghệ mới hướng tới Data driven (ra quyết định dựa trên số liệu).

Được biết trong thời gian 6 tháng cuối năm, NHNN sẽ tiếp tục điều hành lãi suất phù hợp với cân đối vĩ mô, lạm phát và mục tiêu chính sách tiền tệ, tiếp tục chỉ đạo các tổ chức tín dụng tiết giảm chi phí để giảm mặt bằng lãi suất cho vay.

Đáng chú ý, Thống đốc NHNN Nguyễn Thị Hồng yêu cầu các tổ chức tín dụng triển khai giải pháp hỗ trợ người dân, doanh nghiệp cần được thực hiện một cách thực chất, công khai, minh bạch. Tiếp tục đẩy mạnh các chương trình, chính sách tín dụng đặc thù; tháo gỡ khó khăn cho doanh nghiệp, người dân. Đồng thời kiểm soát chặt chẽ tín dụng đối với các lĩnh vực tiềm ẩn rủi ro.