Theo báo cáo về thị trường trái phiếu doanh nghiệp trong tháng 7 do Công ty FiinGroup vừa công bố sáng nay (5-8), quy mô giá trị phát hành trái phiếu sụt giảm mạnh với giá trị phát hành chỉ ở mức gần 22.000 tỉ đồng, giảm lần lượt 65% so với cùng kỳ và 48,23% so với tháng trước đó.

Trong đó, 86% số đợt phát hành thuộc về các doanh nghiệp niêm yết, tăng 4% so với tháng trước, còn lại là 14% đợt phát hành từ các doanh nghiệp chưa niêm yết.

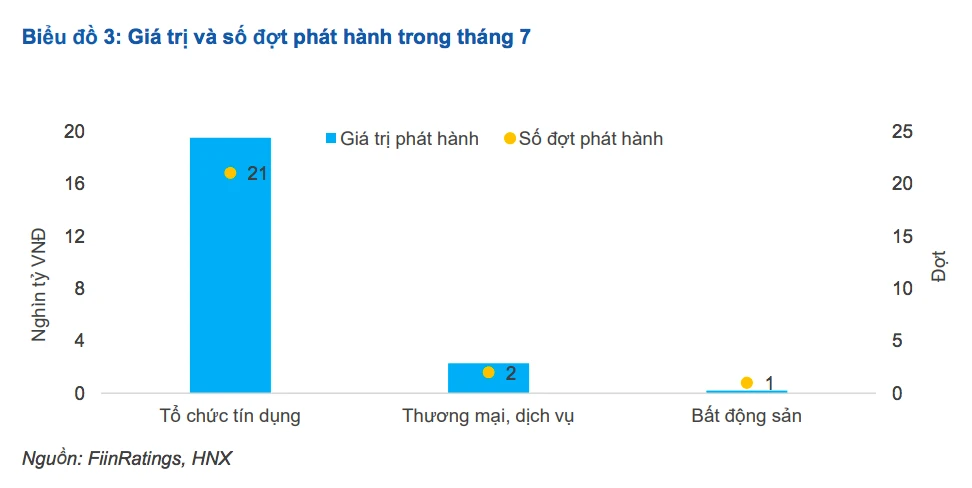

Hoạt động phát hành trái phiếu của các tổ chức tín dụng tiếp tục dẫn đầu thị trường với tổng cộng 21 đợt phát hành, đạt quy mô là 19.490 tỉ đồng, chiếm 89% thị trường sơ cấp.

Tuy thị phần trái phiếu ngân hàng có sự tăng trưởng rõ rệt song giá trị phát hành lại giảm sâu gần 63,5% so với giá trị tháng trước.

|

Trong tháng 7, thị trường chỉ ghi nhận 1 đợt phát hành trái phiếu của DN bất động sản. |

Hoạt động phát hành sơ cấp trái phiếu doanh nghiệp trong tháng 7-2022 có sự sụt giảm mạnh cả về quy mô và số giao dịch phát hành của các doanh nghiệp phi ngân hàng so với tháng 5 – 6 trước đó.

Trong bối cảnh kênh tín dụng ngân hàng cho bất động sản đang được kiểm soát chặt chẽ, kênh vốn huy động qua trái phiếu doanh nghiệp cũng rất ít ỏi với chỉ một đợt phát hành. Thị trường chứng khoán ảm đạm với rất ít hoạt động huy động vốn trên thị trường cổ phiếu.

FiinGroup cho rằng các doanh nghiệp bất động sản đang đứng trước những trở ngại khá lớn về hoạt động huy động vốn trái phiếu để tiếp tục triển khai và mở bán trong nửa cuối năm 2022 và cả năm 2023.

Những điều chỉnh chính sách bao gồm Nghị định 153 sửa đổi tới đây với những tiêu chuẩn và điều kiện mới về phát hành, phân phối và mua bán trái phiếu được kỳ vọng sẽ giúp kênh huy động trái phiếu doanh nghiệp từng bước sôi động trở lại và có chiều sâu hơn.

Điều này nhằm góp phần phát huy kênh dẫn vốn dài hạn và kiểm soát chặt chẽ hơn các rủi ro từ thị trường này.