Phó thống đốc Ngân hàng Nhà nước (NHNN) Phạm Quang Dũng chia sẻ tại Hội nghị thường trực Chính phủ với các ngân hàng thương mại diễn ra mới đây rằng, cơ quan này đang thực hiện các giải pháp điều hành tín dụng chủ động, linh hoạt, phù hợp với diễn biến kinh tế vĩ mô, lạm phát, tạo điều kiện cho doanh nghiệp, người dân tiếp cận vốn tín dụng ngân hàng. Đã xuất hiện những ý kiến kêu gọi bỏ trần tín dụng.

Năm nay, NHNN phân bổ hết hạn mức tín dụng 15% cho các ngân hàng thương mại ngay từ đầu năm. Ngày 28-8. NHNN có văn bản thông báo các ngân hàng có tốc độ tăng trưởng tín dụng năm 2024 đạt từ 80% chỉ tiêu NHNN thông báo từ đầu năm sẽ được chủ động điều chỉnh tăng thêm dư nợ, không cần đề nghị cơ quan quản lý...

Bỏ trần tín dụng giúp các ngân hàng chủ động hơn trong kế hoạch kinh doanh

Nhiều chuyên gia cũng như lãnh đạo các ngân hàng cho rằng việc bãi bỏ trần tín dụng sẽ khiến các ngân hàng chủ động hơn trong việc đưa ra kế hoạch kinh doanh. Tuy nhiên, để ngăn tín dụng tăng trưởng nóng, cơ quan quản lý có thể sử dụng công cụ dự trữ bắt buộc.

Theo đại diện của Ngân hàng Quân đội (MB), việc được NHNN giao chỉ tiêu tăng trưởng tín dụng là động lực để ngân hàng thương mại tổ chức công tác quản lý, giám sát, kiểm soát vốn tín dụng ra thị trường chủ động để điều hành kinh doanh an toàn, hiệu quả.

Tổng Giám đốc Ngân hàng TPBank, ông Nguyễn Hưng, cho biết trong quý III, nhu cầu tín dụng tại ngân hàng đã tăng trưởng so với trước, nhu cầu của người dân và doanh nghiệp gia tăng,vì vậy TPBank cũng có nền tảng để đẩy vốn ra từ nay đến cuối năm. Bản thân phía ngân hàng TPBank cũng đã chuẩn bị sẵn sàng nguồn vốn.

Tổng Giám đốc Ngân hàng TPBank cho biết trong năm 2024 này, tăng trưởng tín dụng tại TPBank dự kiến đạt khoảng 16%, từ đầu năm đến nay, tăng trưởng tín dụng tại TPBank đã đạt khoảng 8%.

Cũng theo nhận định của Tổng giám đốc TPBank, dù nhu cầu vốn của khách hàng cá nhân còn chậm nhưng sẽ vẫn cải thiện. Từ đầu năm đến nay xu thế này đã diễn ra, khi mà Cục Dự trữ Liên bang Mỹ (Fed) dự kiến sẽ còn ít nhất 2 lần giảm lãi suất, điều đó đồng nghĩa lãi suất cho vay cũng sẽ ổn định và giảm đi.

Phóng viên PLO cũng đã thực hiện khảo sát tình hình huy động vốn tại một số các ngân hàng thương mại cổ phần tư nhân, thực tế cho thấy các ngân hàng cũng đang có sự chuẩn bị vốn đón đầu cho mùa tăng trưởng tín dụng nóng nhất của năm.

Tại chi nhánh một ngân hàng thương mại tại quận Ba Đình – Hà Nội, phóng viên đã được nhân viên ngân hàng chào mời về việc nếu với khoản tiền gửi từ 12 tháng, lãi suất tại ngân hàng khoảng hơn 5%.

Tuy nhiên nếu tổng tiền gửi của khách hàng tại ngân hàng đó trên 500 triệu, khách hàng đã có thể được hưởng lãi suất cao hơn tối đa đến 0,5% dù số tiền gửi là bao nhiêu. Trong thời gian cách đây vài tháng phóng viên không ghi nhận thấy điều này, như vậy có thể thấy rõ ràng một số ngân hàng đã có sự chuẩn bị rất rõ ràng cho việc đón sóng tăng trưởng tín dụng cuối năm.

Lý do đằng sau sự thận trọng của cơ quan quản lý

Mới đây, ông Phạm Lê Duy Nhân - Trưởng phòng Quản lý Danh mục đầu tư, Công ty Quản lý Quỹ Vietcombank (VCBF), đã cảnh báo về rủi ro nợ xấu ngân hàng.

Theo số liệu của ông Nhân, giờ đây không còn cần lo lắng về lạm phát nữa. Lạm phát cơ bản tháng gần nhất giảm xuống 2,5%, thấp nhất kể từ tháng 6-2022, nhìn chung, CPI sẽ ở dưới mức 4% trong phần còn lại của năm. Như vậy trong bối cảnh này, NHNN sẽ vẫn còn dư địa để theo đuổi chính sách tiền tệ mở rộng.

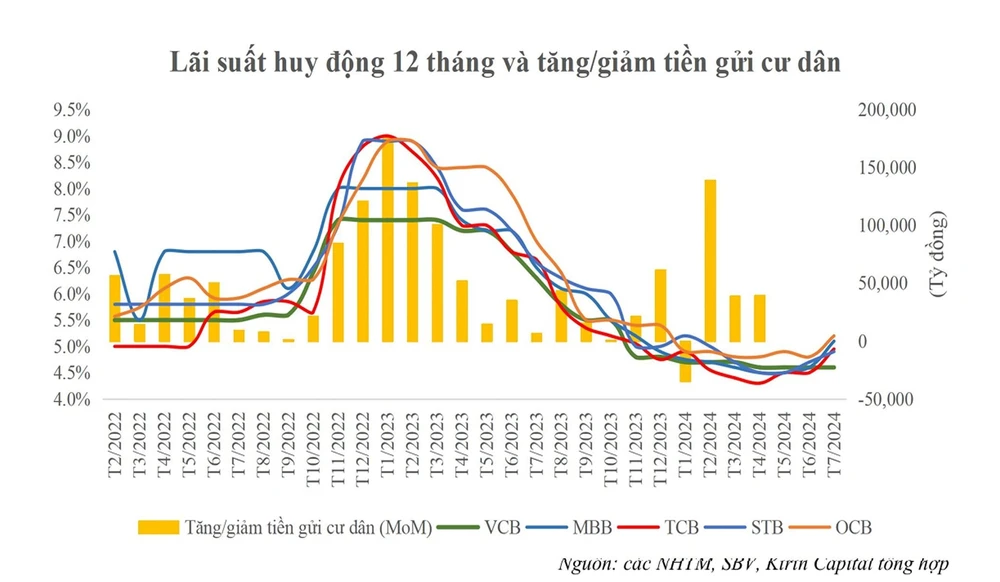

Gần đây, có những dấu hiệu cho thấy lãi suất huy động đang chạm đáy và chịu áp lực tăng do nhu cầu tín dụng tăng, tuy nhiên mức tăng của lãi suất sẽ không quá đáng kể. Thông điệp này được VCBF đưa ra dựa trên tham khảo ý kiến của nhiều ngân hàng lớn. Qua đó, mặt bằng lãi suất ở mức thấp sẽ tạo ra điều kiện thuận lợi cho tiêu dùng và đầu tư.

Dù vậy, chuyên gia quỹ Vietcombank khẳng định cần phải rất lưu tâm đến rủi ro nợ xấu của ngân hàng, cần phải theo dõi chặt chẽ yếu tố này. Số liệu của NHNN mà chuyên gia này có được cho thấy tỷ lệ nợ xấu nội bảng toàn ngành ngân hàng vào cuối vào cuối tháng 7-2024 là 4,75%, có giảm nhẹ so với mức 4,94% vào cuối tháng 5-2024 nhưng vẫn cao hơn so với cuối năm 2023 là 4,55% và cuối năm 2022 tỷ lệ này chỉ 2,03%.

Gần đây khi thị trường bất động sản có nhiều cải thiện, chuyên gia VCBF tin rằng sẽ có những cải thiện đáng kể với nợ xấu của ngành ngân hàng.

Phía cơ quan quản lý cũng thể hiện quan điểm vô cùng thận trọng.

Tại báo cáo trả lời Quốc hội gần đây, lãnh đạo NHNN đã giải thích lý do vì sao NHNN chưa bỏ trần tín dụng. Theo đó, việc duy trì công cụ trần tín dụng nhằm bảo đảm an toàn hoạt động của hệ thống ngân hàng, góp phần tích cực trong kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế, ổn định vĩ mô.

Nếu ngân hàng tự tăng trưởng tín dụng mà không có biện pháp kiểm soát thông qua cả hệ thống chỉ tiêu an toàn hoạt động và hạn mức tăng trưởng tín dụng, có thể quay lại tình trạng tăng trưởng tín dụng nóng như giai đoạn trước năm 2011.

Theo một bài đăng trên cổng thông tin Bộ Tài chính năm 2016, nhìn lại thời điểm năm 2011, tỷ lệ lạm phát lên mức 18,13%, lãi suất cho vay lên tới 20 - 25%/năm, lãi suất huy động có lúc vượt 14%/năm; lãi suất liên ngân hàng có thời điểm lên đến trên 30%/năm, gây xáo trộn trên thị trường tiền tệ, đời sống nhân dân và hoạt động sản xuất, kinh doanh, tạo áp lực đối với việc thực hiện các mục tiêu ổn định vĩ mô.

Tốc độ tăng trưởng tín dụng cao từ 23 - 50% /năm, trong khi quy mô của nhiều ngân hàng còn nhỏ, dẫn đến rủi ro tín dụng lớn; tỷ lệ cho vay tập trung vào các lĩnh vực phi sản xuất dẫn đến rủi ro thanh khoản do sử dụng nguồn vốn ngắn hạn cho vay trung dài hạn, mất cân đối cơ cấu tín dụng bất động sản và chứng khoán, hiện tượng bong bóng tài sản.

Tại báo cáo việc thực hiện Nghị quyết số 62, Thống đốc Nguyễn Thị Hồng cho biết đang từng bước tiếp tục rà soát để từng bước dỡ bỏ hoàn toàn trần tín dụng. Trong quá trình triển khai, NHNN nhận thấy còn một số khó khăn, vướng mắc, đặc biệt khi lạm phát còn cao.

Việc duy trì công cụ trần tín dụng là nhằm đảm bảo an toàn hoạt động của hệ thống ngân hàng, qua đó góp phần tích cực trong kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế, ổn định vĩ mô.

Theo số liệu của Ngân hàng Nhà nước (NHNN), tăng trưởng tín dụng toàn hệ thống đến giữa tháng 9-2024 đạt 7,38% so với cuối năm 2023 (cùng kỳ đạt 5,73%). Trong đó, khối ngân hàng thương mại tư nhân tăng 8,6%, chiếm 45% thị phần, tăng cao nhất toàn hệ thống. Trước đó số liệu đến cuối tháng 8-2024, tăng trưởng tín dụng mới đạt 6,63%, tín dụng rõ ràng đang vào đà tăng tốc.

Theo dự báo của Công ty Chứng khoán MB (MBS), lãi suất huy động kỳ hạn 12 tháng của các NH thương mại lớn sẽ có thể nhích thêm 0,5 điểm % lên 5,2% - 5,5% vào cuối năm nay. Tuy nhiên, lãi suất đầu ra sẽ vẫn duy trì ở mặt bằng hiện tại trong bối cảnh các cơ quan quản lý và các NH đang nỗ lực hỗ trợ DN tiếp cận nguồn vốn.

Ông Đinh Quang Hinh, Trưởng Bộ phận Vĩ mô và Chiến lược thị trường Công ty Chứng khoán VNDIRECT, kỳ vọng tốc độ tăng lãi suất huy động sẽ giảm dần về cuối năm và chủ yếu được thúc đẩy bởi triển vọng tăng trưởng tín dụng.

Dự báo lãi suất huy động bình quân 12 tháng sẽ tăng lên mức 5,2% - 5,3% vào cuối năm nay, thấp hơn dự báo 5,3% - 5,5%/năm trong báo cáo chiến lược giữa năm trước đó.