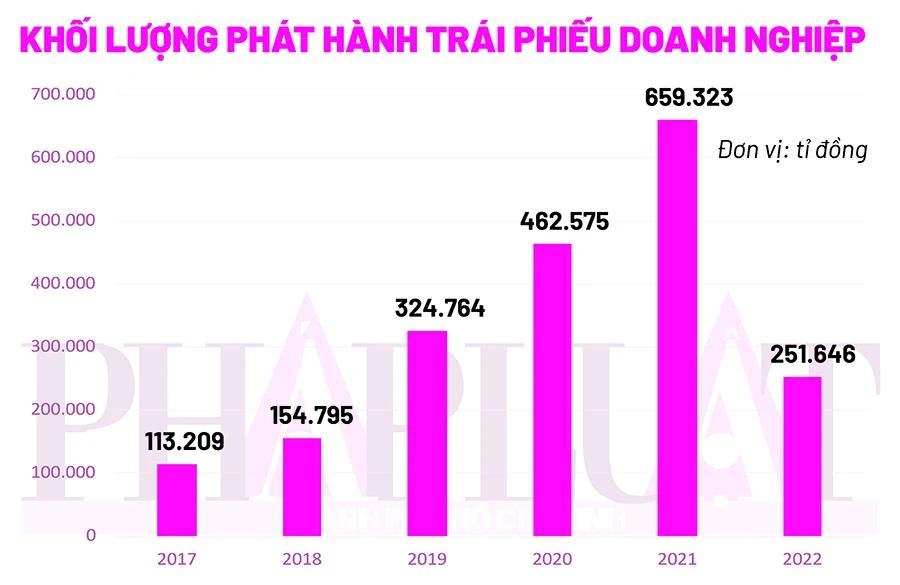

LTS:Những năm gần đây, trái phiếu doanh nghiệp bùng nổ mạnh, thu hút hàng triệu nhà đầu tư tham gia, với quy mô lên đến hàng trăm ngàn tỉ đồng. Trên đà phát triển, thị trường trái phiếu doanh nghiệp sớm bộc lộ nhiều khiếm khuyết, cần phải chấn chỉnh kịp thời để thị trường thực sự trở nên minh bạch, là nơi thu hút dòng vốn lâu dài, ổn định giúp doanh nghiệp mở rộng đầu tư, phát triển; đối với nhà đầu tư thì thêm kênh đầu tư trái phiếu bên cạnh các kênh đầu tư khác.

Những năm qua, dù thị trường trái phiếu doanh nghiệp (TPDN) tăng trưởng ấn tượng đến từ cả nguồn cầu lẫn nguồn cung nhưng vẫn chưa thực sự trở thành nơi cung cấp vốn trung, dài hạn cho cả DN lẫn nền kinh tế một cách ổn định, bền vững.

Những chiêu trò trên thị trường trái phiếu doanh nghiệp

Sau sự kiện Tân Hoàng Minh bị Ủy ban Chứng khoán nhà nước hủy chín đợt chào bán trái phiếu riêng lẻ với tổng trị giá hơn 10.000 tỉ đồng và sau đó người đứng đầu tập đoàn này bị bắt đã hé lộ ra nhiều phương thức gian dối trong việc phát hành chào bán TPDN.

Chẳng hạn, Tân Hoàng Minh mua trái phiếu của các công ty con, sau đó bán cho nhà đầu tư cá nhân thông qua hình thức ký kết hợp đồng hợp tác đầu tư. Đến lúc DN bị cơ quan chức năng xử lý, các nhà đầu tư cá nhân mới biết mình không có quyền sở hữu trái phiếu nào.

|

Những năm qua, thị trường TPDN tăng trưởng ấn tượng. Ảnh: HOÀNG GIANG |

Thực tế, chiêu trò kiểu như trên không phải là cá biệt. Khi thị trường TPDN tăng trưởng nóng trong thời gian qua, một số DN phát hành đã tìm cách lách luật để hưởng lợi. Ví dụ, để chào mời nhà đầu tư cá nhân mua trái phiếu, trên thị trường đã xuất hiện nhiều cách thức lách quy định của pháp luật về nhà đầu tư chứng khoán riêng lẻ.

Thậm chí, theo Bộ Tài chính, trên các mạng xã hội thời gian qua còn xuất hiện hiện tượng môi giới của một số DN, tổ chức tài chính mời chào người dân mua TPDN như một hình thức gửi tiết kiệm, kèm theo lời chào mời hỗ trợ lách luật để trở thành nhà đầu tư chuyên nghiệp với mức phí 2-3 triệu đồng.

Không chỉ vậy, một số DN phát hành TPDN còn úp mở theo kiểu trái phiếu của họ có bảo lãnh ngân hàng nhằm tạo niềm tin cho khách hàng nhưng thực ra ngân hàng chỉ bảo lãnh phát hành chứ không bảo lãnh thanh toán. Người mua không tìm hiểu kỹ nên xuống tiền mua trái phiếu mà không hề biết rằng có thể gặp rủi ro mất tiền nếu DN rơi vào tình trạng mất khả năng trả nợ và ngân hàng sẽ không chịu trách nhiệm cho vấn đề này.

Biến nhà đầu tư cá nhân thành… chuyên nghiệp

Hiện nay, nhà đầu tư cá nhân (không phải nhà đầu tư chuyên nghiệp) tham gia thị trường TPDN rất đông. Chuyên gia tài chính Trần Đình Phương phân tích: Dù đã có quy định về nhà đầu tư chuyên nghiệp mua TPDN nhưng một số tổ chức phát hành, phân phối lách luật bằng cách biến các nhà đầu tư cá nhân thành nhà đầu tư chuyên nghiệp.

| |

|

“Cao tay hơn trong việc lách luật là sử dụng hợp đồng hợp tác đầu tư để thu hút nhà đầu tư không chuyên tham gia góp vốn mua trái phiếu. Nhưng các nhà đầu tư kiểu này hoàn toàn không biết rằng mình không đứng tên trên trái phiếu mà chính người ký hợp đồng hợp tác với nhà đầu tư cá nhân mới là trái chủ. Nói cách khác, các nhà đầu tư không có quyền đòi tiền nhà phát hành TPDN, do đó rủi ro mất tiền là không nhỏ” - ông Phương cho biết.

Theo ông Phương, nhiều nhà đầu tư cá nhân mua TPDN vì lãi suất cao mà ít quan tâm đến các yếu tố khác. Ngoài ra, nhà đầu tư cá nhân còn cả tin trước sự thiếu trung thực, thông tin không đầy đủ của các tổ chức trung gian trong việc chào bán TPDN. Do đó mới có chuyện một số DN có vốn chủ sở hữu chỉ vài chục tỉ đồng, thậm chí đang kinh doanh thua lỗ nhưng vẫn có thể huy động được hàng trăm tỉ đồng trái phiếu. Hệ lụy là thị trường TPDN có những bất cập buộc cơ quan quản lý nhà nước phải mạnh tay chấn chỉnh.

Ông Nguyễn Đức Hải, Giám đốc đầu tư cấp cao chứng khoán thu nhập cố định Công ty TNHH Quản lý quỹ Manulife Investment (Việt Nam), nhận xét: “Một số nhà đầu tư cá nhân tham lãi suất cao mà không tính đến các rủi ro. Trong khi đó, một số đơn vị phát hành TPDN với lãi suất cao bất thường có thể do đang rơi vào tình trạng không thể vay ngân hàng vì tiêu chuẩn tài chính dưới chuẩn hoặc không có tài sản đảm bảo”.

Kiểm soát rủi ro

Cân nhắc kỹ việc bán trái phiếu trước hạn

Theo các chuyên gia, để tránh thiệt hại cho các bên trên thị trường TPDN thì DN nên chủ động trong việc thực hiện nghĩa vụ nợ. Các đơn vị tham gia vào dịch vụ tư vấn, phát hành cũng cần chia sẻ với DN trong việc thực thi các quyền lợi cho trái chủ.

Với nhà đầu tư mua TPDN, một mặt chia sẻ đồng hành với DN phát hành lúc khó khăn, mặt khác cần xem xét kỹ có nên bán trước hạn vì thực tế nhiều DN vẫn làm ăn hiệu quả. Nhà đầu tư không nên bán trước hạn trái phiếu của các DN kinh doanh tốt, đòn bẩy tài chính thấp, có dòng tiền ổn định vì sẽ mất cơ hội kiếm lãi tốt trong tương lai.

TS Nguyễn Hoàng Bình, ĐH RMIT Việt Nam, nhìn nhận một trong những vấn đề dễ nhận thấy là không ít đợt phát hành TPDN không có xếp hạng tín nhiệm. Các nghiên cứu đã chỉ ra rằng xếp hạng tín nhiệm đóng vai trò rất quan trọng trong việc gia tăng hiệu quả của thị trường chứng khoán có thu nhập cố định, bao gồm trị trường TPDN bằng cách cung cấp các đánh giá độc lập về mức độ tín nhiệm của đơn vị phát hành TPDN. Mặc dù đây không phải là căn cứ duy nhất nhưng là một căn cứ quan trọng để nhà đầu tư có thể đưa ra các quyết định liên quan đến việc mua, bán và nắm giữ TPDN.

Việc thiếu các đánh giá xếp hạng tín nhiệm và những quy định hữu hiệu để bảo vệ nhà đầu tư cá nhân, đặc biệt là những nhà đầu tư còn hạn chế về kiến thức, kinh nghiệm đối với TPDN, là một trong những nguyên nhân dẫn đến hiện tượng nhà đầu tư chạy theo lợi nhuận, mua TPDN trong khi chưa có những đánh giá hợp lý về mức độ rủi ro.

“Hệ quả là chúng ta có một thị trường tăng trưởng mạnh nhưng chưa ổn định, kèm rủi ro. Khi có sự kiện ảnh hưởng đến thị trường thì hiệu ứng lan tỏa (spill over effects) diễn ra và tác động đến niềm tin của các nhà tư, bao gồm cả những nhà đầu tư tiềm năng có ý định tham gia thị trường TPDN trong tương lai” - vị chuyên gia ĐH RMIT Việt Nam nhận xét.

Luật sư Trương Thanh Đức, Giám đốc Công ty Luật Anvi, cũng đánh giá thị trường TPDN đang có nỗi lo chung thiếu thông tin do thiếu xếp hạng tín nhiệm.

“Để giải quyết, giải pháp cần làm là tăng tính minh bạch cả về thể chế và báo cáo tài chính, cũng như các dự án của nhà phát hành trái phiếu. Nhà nước cũng phải xây dựng một niềm tin chính sách để phát triển thị trường thông qua việc xây dựng pháp luật chặt chẽ, kiểm soát thật chặt để giảm bớt rủi ro” - luật sư Trương Thanh Đức nhấn mạnh.

Không nên quá lo lắng

|

Ông Nguyễn Quang Thuân, Tổng giám đốc Công ty Fiingroup, cho biết nếu tham chiếu theo các quy định từ ngân hàng, với quy mô thị trường TPDN đạt tổng giá trị hiện 1,5-1,6 triệu tỉ đồng thì cũng không quá bất ngờ nếu 1%-2% công ty chậm trả lãi và vốn gốc, tương đương vào khoảng 30.000-50.000 tỉ đồng. Con số này là bình thường so với quy mô nền kinh tế.

Mặc dù phát hành riêng lẻ nhiều nhưng hiện nay một số ngân hàng, công ty tư vấn, chứng khoán tự đứng ra dàn xếp và hỗ trợ DN phát hành trong việc tái cấu trúc nợ. Nhiều đơn vị đã chủ động mua lại trái phiếu trước hạn.

Điều này giúp giảm đi áp lực trên thị trường khi các TPDN phát hành riêng lẻ đang bắt đầu đến thời điểm đáo hạn. Tính đến cuối tháng 9-2022, số dư TPDN đã giảm còn khoảng 1.300 tỉ đồng do các hoạt động mua lại trái phiếu.

“Thực tế, trong số này có một phần TPDN do ngân hàng phát hành, đối tượng luôn được Ngân hàng Nhà nước kiểm soát chặt chẽ nên mức độ rủi ro khá thấp” - ông Thuân nói.