Có điểm chung trong ý kiến của các chuyên gia là chính sách tiền tệ hỗ trợ doanh nghiệp bị ảnh hưởng bởi dịch COVID-19 cần tập trung hơn cho yêu cầu thanh khoản, chứ không hẳn tập trung ở giảm lãi suất và mở rộng tín dụng.

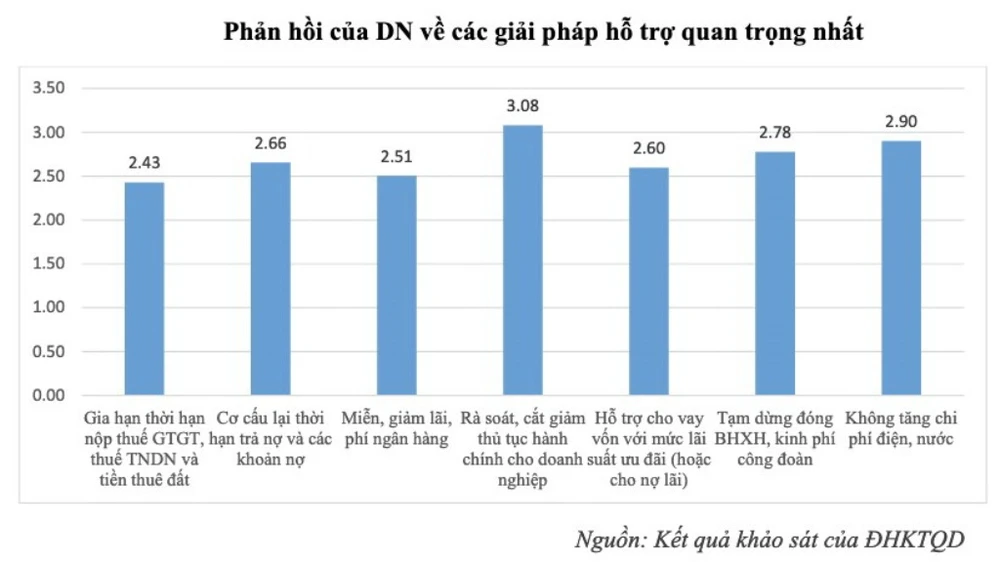

Một khảo sát từ nhóm nghiên cứu Đại học Kinh tế Quốc dân cũng cho thấy, doanh nghiệp kỳ vọng nhiều hơn ở những điểm hỗ trợ khác, ngoài lãi suất và tín dụng.

Doanh nghiệp cần nhất những chính sách hỗ trợ nào?

Trong một chia sẻ gần đây nhất về ứng xử của chính sách tiền tệ trong bối cảnh tác động của dịch COVID-19 đến nền kinh tế, Tiến sĩ Vũ Thành Tự Anh - Giám đốc Trường Chính sách công và Quản lý Fulbright cho rằng, quan trọng nhất là đảm bảo tính thanh khoản cho hệ thống ngân hàng thương mại, qua đó hỗ trợ thanh khoản cho doanh nghiệp chịu tác động bởi dịch.

“Rất nhiều khuyến nghị nói chúng ta phải giảm lãi suất. Đề xuất này không sai. Vấn đề là chúng ta đã nói đến chuyện giảm lãi suất cả mấy năm nay mà không làm được. Bây giờ muốn giảm lãi suất, Ngân hàng Nhà nước buộc phải dùng biện pháp hành chính và không phải là giải pháp bền vững. Hơn nữa, nếu giảm lãi suất mà doanh nghiệp không tiếp cận được tín dụng thì thà để họ tiếp cận được tín dụng với lãi suất cao hơn. Bởi vậy, ưu tiên hàng đầu là hỗ trợ thanh khoản chứ không phải giảm mặt bằng lãi suất” - ông nhấn mạnh.

Quan điểm này được chia sẻ trong báo cáo về “Tác động của dịch bệnh COVID-19 đến nền kinh tế và khuyến nghị chính sách” của nhóm nghiên cứu Đại học Kinh tế Quốc Dân. Theo khảo sát thực tế từ nhóm nghiên cứu với các doanh nghiệp Việt Nam, các chính sách được doanh nghiệp đánh giá cao nhất và cần nhất ở thời điểm này, khi dịch COVID-19 đang thể hiện rõ những tác động tiêu cực, không hẳn là về lãi suất và tín dụng. Thay vào đó là hỗ trợ xử lý những trở ngại và chi phí mang tính lâu dài.

Cụ thể, khảo sát của nhóm nghiên cứu cho thấy, yêu cầu “Rà soát, cắt giảm thu tục hành chính cho doanh nghiệp” được đánh giá là cần nhất, giải pháp quan trọng nhất với 3,08 điểm. Tiếp đến, “Không tăng chi phí điện, nước” là giải pháp hỗ trợ được kỳ vọng với mức điểm 2,9. “Tạm dừng đóng BHXH, kinh phí công đoàn” là giải pháp chính sách thứ ba được mong đợi, với 2,78 điểm. Trong khi đó, “Miễn, giảm lãi, phí ngân hàng” đứng gần cuối nhóm các giải pháp kỳ vọng, với 2,51 điểm.

Ổn định và phát triển kinh doanh sau dịch bệnh

Khảo sát trên một phần minh họa cho quan điểm đưa ra từ các chuyên gia của Đại học Kinh tế Quốc dân trong báo cáo, rằng: Trong giai đoạn hiện nay, những “hỗ trợ” về lãi suất, nếu có, chỉ nên giới hạn ở những doanh nghiệp trực tiếp chịu tác động của bệnh dịch theo hướng “giảm lãi” hay “chia sẻ khó khăn” từ ngành ngân hàng, song song cùng việc kiểm soát lượng tiền đưa vào nền kinh tế thông qua các hoạt động tín dụng (cung tiền) hay tín dụng vào nền kinh tế theo chỉ đạo của chính phủ.

Cùng đó, theo các chuyên gia của Đại học Kinh tế Quốc dân, vai trò chủ yếu của chính sách tiền tệ là đảm bảo hệ thống tài chính vận hành thông suốt, duy trì khả năng thanh khoản của các tổ chức tài chính, hỗ trợ khả năng thanh toán của doanh nghiệp.

Nhóm nghiên cứu cho rằng, các chính sách giải cứu nên tập trung đầu tiên vào khả năng thanh khoản, tiếp đến là khả năng thanh toán (tồn tại hay phá sản) của các doanh nghiệp.

Khi các chính sách tiền tệ hay tài khóa truyền thống không đủ hỗ trợ khả năng thanh toán của doanh nghiệp thì cần có các can thiệp tài khóa trực tiếp từ Chính phủ như mua lại nợ, tăng sở hữu vốn nhà nước… ở một số lĩnh vực đặc biệt quan trọng. Báo cáo cũng đề xuất Ngân hàng Nhà nước nên trợ giúp trực tiếp về thanh khoản cho những ngân hàng có hỗ trợ thiết thực và cụ thể đối với doanh nghiệp gặp khó khăn, thông qua đó trợ giúp thanh khoản cho hệ thống doanh nghiệp bị ảnh hưởng bởi đại dịch.

Báo cáo và khuyến nghị của các chuyên gia kinh tế cho thấy, điều mà doanh nghiệp cần nhất trong bối cảnh rủi ro là được ngân hàng tư vấn hỗ trợ những giải pháp tài chính toàn diện, tạo điều kiện cho họ kết nối mạng lưới chuỗi giá trị để từ đó phát triển kinh doanh và thành công hơn.

Chia sẻ về quan điểm này, Phó Giám đốc Khối Khách hàng Doanh nghiệp Techcombank, ông Nguyễn Anh Tuấn, cho rằng: “Chúng tôi hiểu rằng vào những lúc khó khăn, sự đồng hành gắn kết giữa ngân hàng và doanh nghiệp càng cần thiết. Vì vậy, ngoài các gói hỗ trợ tín dụng, chúng tôi luôn tạo điều kiện để doanh nghiệp thực hiên các thủ tục nhanh chóng, thuận tiện, tiết kiệm thời gian và chi phí. Cùng với đó, Techcombank chú trọng tư vấn các giải pháp tài chính phù hợp với từng phân khúc khách hàng, kết nối khách hàng với chuỗi giá trị để giúp khách hàng ổn định kinh doanh và phát triển”.

Cho đến nay, chiến lược chọn lựa phân khúc khách hàng trọng tâm của Techcombank - tập trung vào những khách hàng lành mạnh về tài chính, hoạt động trong những lĩnh vực có tiềm năng tăng trưởng mạnh trong nước gắn với định hướng ưu tiên phát triển của Chính phủ - đã chứng minh sự đúng đắn.

Đa số các khách hàng của Techcombank đều vững vàng trong bối cảnh suy thoái do COVID-19 gây ra và tiếp tục phát triển.

Đại diện Công ty Cổ phần Thương mại Dịch Vụ Viễn thông Việt Vương - khách hàng gắn bó với Techcombank trong nhiều năm - đã đánh giá: “Các sản phẩm dịch vụ của Techcombank giúp chúng tôi quản lý tập trung và tối đa hóa hiệu quả dòng tiền, quản lý tài khoản nhanh chóng, chính xác mọi lúc mọi nơi, giải quyết được tính trạng thừa hoặc thiếu vốn cục bộ”.

Theo ông Phùng Quang Hưng – Giám đốc Điều hành Techcombank, các giải pháp mà ngân hàng này đang thực hiện nhằm giúp doanh nghiệp thành công hơn, chứ không phải chỉ là các giải pháp ngắn hạn như cơ cấu nợ. “Chúng tôi tập trung vào giải quyết những vấn đề khách hàng đang cần, đang gặp thách thức, khó khăn trong bối cảnh dịch bệnh, dựa trên khả năng của khách hàng và phù hợp với khẩu vị rủi ro của ngân hàng. Với Techcombank, hiệu quả của ngân hàng luôn gắn liền với sự thành công của khách hàng”, ông chia sẻ.