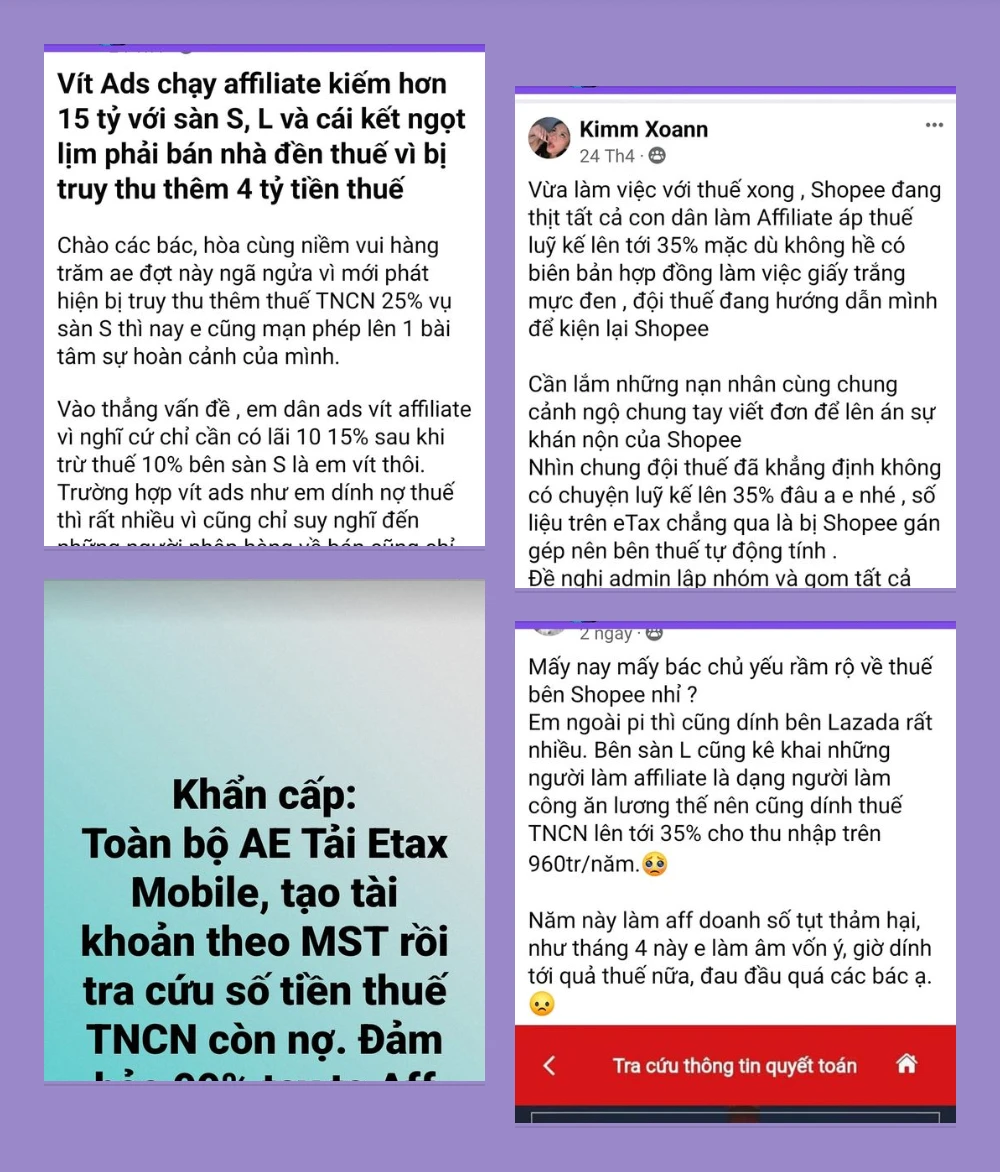

Anh Trần Đình Tú (Hà Nội), một người kinh doanh theo hình thức tiếp thị liên kết (Affiliate) trên các sàn thương mại điện tử chưa hết bất ngờ vì bỗng dưng nợ thuế gần 800 triệu trong hai năm 2022 và 2023, chưa bao gồm tiền phạt nộp chậm.

Nợ thuế vì làm affiliate trên Shopee, AccessTrade

Anh Tú cho biết, từ năm 2022 anh trở thành đối tác tiếp thị liên kết của 2 sàn Shopee và Lazada. Anh được tư vấn là chỉ phải đóng 10% thuế thu nhập cá nhân (TNCN), không cần đóng khoản thuế nào khác.

Nhận thu nhập được trả sau khi khấu trừ thuế, anh Tú yên tập sử dụng số tiền này như là khoản thu nhập ròng sau thuế. Đồng thời anh đổ vốn cho hình thức này, bởi hoa hồng nhận được từ tiếp thị liên kết sẽ dựa theo doanh số.

"Trong khi để có doanh số thì chi phí cho chạy quảng cáo, thuê cộng tác viên chiếm tới 80%, lợi nhuận thu về cao lắm chỉ khoảng 20%, còn thông thường là 10%. Với khoản nợ thuế này, tôi không biết đào đâu ra tiền để nộp”, anh Tú nói.

Cũng theo anh Tú, trong bảng kê khai nộp thuế mà 2 sàn này khai báo lên cơ quan thuế, thì toàn bộ doanh thu này được kê khai là tiền công, tiền lương.., nên tổng thu nhập của anh bị khấu trừ thêm 25%, tức lên mức 35% thuế TNCN, chứ không phải 10% như tư vấn ban đầu của sàn.

Tiếp thị liên kết (affiliate) là hình thức môi giới trực tuyến, trong đó doanh nghiệp chi trả hoa hồng cho đối tác khi họ giới thiệu khách mua hàng thông qua các liên kết trên nền tảng internet. Đơn cử như dẫn các đường dẫn tiếp thị cho các sản phẩm bán trên sàn Shopee, Lazada...

Tương tự, anh Bùi Anh Tú (24 tuổi, thường trú tại Hà Tĩnh) cũng đang có món nợ thuế hơn 300 triệu đồng mà anh không hề hay biết. Anh Tú kể, từ năm 2023 anh ký hợp đồng điện tử hợp tác với AccessTrade Việt Nam, một nền tảng Affiliate Marketing. Tư vấn viên của AccessTrade nhiều lần khẳng định các affiliate chỉ chịu 10% thuế thu nhập cá nhân mà không phải chịu mức thuế nào khác, và trong năm 2023, doanh thu của anh luôn được AccessTrade khấu trừ 10% thuế thu nhập cá nhân hàng tháng.

“Không chỉ tôi, mà các nhà affiliate khác đều được tư vấn y chang như vậy. Chưa kể, bên đó đang kê khai người làm affiliate như tôi là người lao động hưởng tiền công. Trong khi giữa chúng tôi không có một hợp đồng lao động nào, vậy việc kê khai này có làm sai luật, và người tư vấn có tư vấn sai về thuế?”- anh Tú đặt câu hỏi.

Một nhà Affiliate khác, đang là đối tác bán hàng Shopee cho biết, vì tin tưởng tư vấn viên mà anh đang nợ hơn 5 tỉ đồng tiền thuế.

Vị này đặt câu hỏi: “Liệu có hay không việc Shopee kê khai người làm tiếp thị liên kết thành người lao động của sàn, để sàn thoát được 20% thuế doanh nghiệp và 10% giá trị gia tăng (VAT)? Trong khi theo Thông tư 40/2021 của Bộ Tài chính thì các cá nhân kinh doanh hợp tác với tổ chức chỉ phải đóng thuế tối đa là 7%?”

Sàn khẳng định mình làm đúng

Trao đổi với Pháp Luật TP.HCM, đại diện Shopee Việt Nam khẳng định đang làm đúng thủ tục về khấu trừ, nộp thuế cho các đối tác tiếp thị liên kết, theo quy định của Thông tư số 111/2013/TT-BTC ngày 15-3-2013 (gọi tắt là Thông tư 111).

“Đối với thông tin về việc các đối tác tiếp thị liên kết của Shopee đang bị truy thu thêm thuế theo cách tính lũy tiến (lên đến 35% một năm- đây là mức thuế được áp dụng cho cá nhân có thu nhập từ 960 triệu đồng/năm trở lên) mà quý báo đang đề cập là trường hợp cá nhân chịu thuế đang được áp dụng thuế suất theo luật định”- Shopee khẳng định.

Theo nền tảng này, các đối tác tiếp thị liên kết có bị truy thu thuế theo biểu thuế lũy tiến hay không, phụ thuộc vào nghĩa vụ kê khai và quyết toán thuế thu nhập cá nhân của các đối tác này với cơ quan thuế phù hợp với các chứng từ mà các đối tác này cung cấp cho cơ quan thuế.

Trong phạm vi trách nhiệm của mình, Shopee sẽ phối hợp và cung cấp thông tin kê khai đăng ký làm đối tác tiếp thị liên kết, thông tin thanh toán, chứng từ khấu trừ thuế cho cơ quan thuế có thẩm quyền khi được yêu cầu.

Trước thông tin 1 số trường hợp là đối tác tiếp thị liên kết của sàn Shopee bị kê khai là người làm công ăn lương nên mới bị áp thuế suất 35%, Shopee trả lời: "Chúng tôi xác định khoản hoa hồng tiếp thị liên kết mà công ty chi trả và đối tác tiếp thị liên kết nhận được là khoản thu nhập hay còn gọi là tiền công/tiền thù lao/tiền hoa hồng môi giới/tiền dịch vụ quảng cáo chịu thuế theo luật Thuế thu nhập cá nhân. Chi tiết, các khoản thu nhập chịu thuế này được quy định tại khoản 1, Điều 2 của Thông tư 111.

Việc kê khai và khấu trừ như nêu trên không đồng nghĩa với việc các đối tác tiếp thị liên kết là người làm công ăn lương của Shopee. Do đó mọi thông tin, hình ảnh, bài viết quy kết hay suy diễn chúng tôi kê khai nhóm đối tác tiếp thị liên kết là người làm công ăn lương của Shopee là sai sự thật, không chính xác và hiện đang làm ảnh hưởng đến danh tiếng, quyền và lợi ích chính đáng của Shopee.

Ngoài ra, theo điều khoản quy định đã công bố tại chương trình tiếp thị liên kết và theo các chính sách/nội quy khác được xác lập giữa Shopee và người lao động của công ty, nhân viên của Shopee không được tham gia chương trình tiếp thị này nhằm tránh phương hại đến các xung đột lợi ích”- đại diện Shopee trả lời.

Với thắc mắc “đáng ra nhà bán chỉ cần nộp 7% thuế theo thông tư 40”, Shopee cho biết: các mức thuế suất vốn đã được quy định rõ cho từng hình thức kinh doanh là hộ kinh doanh hay cá nhân kinh doanh tại Thông tư 40.

Ông Đỗ Hữu Hưng, CEO AccessTrade Việt Nam cũng chia sẻ tương tự về những thông tin khấu trừ thuế nêu trên và cho biết thêm đang tập hợp các Affiliate gặp vấn đề về thuế để hỗ trợ kết nối với các đơn vị tư vấn pháp lý, tìm hướng giải quyết.

Để xác định đúng sai, cần hiểu bản chất giao dịch

Liên quan đến vấn đề trên, thạc sĩ Trần Minh Hiệp, chuyên gia tư vấn cao cấp Trung tâm tư vấn pháp luật Hiệp hội thương mại điện tử Việt Nam (VECOM) cho biết: để xác định đúng sai, thì cần hiểu bản chất giao dịch.

Cần phải xem giao dịch giữa các sàn với đối tác là hợp đồng cung cấp dịch vụ môi giới của thương nhân hay là cá nhân bán sức lao động làm thuê để làm hoạt động môi giới. Hai hình thức này sẽ dẫn tới việc kê khai thuế khác nhau.

Nếu là cá nhân bán sức lao động thì các sàn thương mại điện tử khấu trừ 10% là đúng và trách nhiệm cá nhân phải thực hiện quyết toán thuế hàng năm, theo đúng luật định. Lúc này việc hoàn thuế hay nộp thêm sẽ phụ thuộc vào tổng thu nhập của người này tại tất cả các nơi có phát sinh thu nhập trong năm tính thuế.

Còn nếu là dịch vụ môi giới (có đăng ký kinh doanh) thì bên cung cấp dịch vụ phải xuất hóa đơn để các nền tảng cung cấp dịch vụ affiliate như các sàn thương mại điện tử hạch toán chi phí, thanh toán đủ tiền môi giới/tiền hoa hồng mà không khấu trừ 10% khi chi trả thu nhập. Và thương nhân cung cấp dịch vụ môi giới này phải tự khai thuế với cơ quan thuế địa phương theo hình thức và mức thuế suất của thương nhân cung cấp dịch vụ môi giới.

"Ở một khía cạnh khác, hợp đồng giữa các sàn thương mại điện tử với cá nhân cung cấp dịch vụ Affiliate Marketing cũng có thể được thiết kế theo hình thức tổ chức hợp tác kinh doanh với cá nhân theo quy định tại điểm b khoản 1 điều 8 Thông tư 40 để được áp dụng mức thuế suất với thu nhập từ kinh doanh của cá nhân”- ông Hiệp nói.

Hiện nay các nhà bán lẻ online và bên cung cấp dịch vụ Affiliate Marketing chưa thỏa thuận rõ bản chất của hợp đồng giữa 2 bên là hợp đồng dịch vụ môi giới, hợp đồng lao động hay hợp đồng hợp tác. Vì giữa các loại hợp đồng này có nội dung, nghĩa vụ kê khai thuế, hóa đơn, chứng từ khác nhau.

Đồng thời, để xác định loại hợp đồng nào không chỉ dựa vào tiêu đề tên gọi của hợp đồng mà cần phải soạn thảo kỹ nội dung của hợp đồng thể hiện đúng bản chất của loại hợp đồng đó.

Do đó việc nắm và hiểu các vấn đề về thuế, pháp lý thương mại điện tử cần được đẩy mạnh hơn nữa. Cá nhân tôi cũng đang tư vấn rất nhiều trường hợp bị vướng nghĩa vụ thuế như trên.

Thạc sĩ Trần Minh Hiệp, Trung tâm tư vấn pháp luật VECOM.