Có rất nhiều nghiên cứu uy tín ngày nay cho thấy tiền bạc thực ra có vai trò hết sức quan trọng tới tự do và hạnh phúc của một người.

Tiền bạc có mang lại tự do và hạnh phúc?

Tuy nhiên, đa số các nền văn hóa khác nhau trên thế giới đều có cùng quan niệm: Tiền bạc không thể mua được tự do và hạnh phúc. Theo quan niệm của đạo Phật thì của cải, sự giàu có không phải là gốc rễ hạnh phúc.

Theo một nghiên cứu gây tiếng vang gần đây của nhà nghiên cứu Matthew Killingsworth, Đại học Pensylvania - Mỹ năm 2021, cho thấy tiền bạc ảnh hưởng lớn tới hạnh phúc của con người. Killingsworth đã thu thập hơn 1,7 triệu số liệu từ hơn 33.000 người ở các độ tuổi khác nhau, tại các thời điểm khác nhau hàng ngày. Nghiên cứu đã chỉ ra người thu nhập cao thường hạnh phúc hơn bởi vì họ cảm thấy có nhiều tự do lựa chọn hơn trong cách sống mong muốn.

Như vậy, có thể thấy tiền bạc tuy không phải là yếu tố duy nhất nhưng lại rất quan trọng quyết định tự do và hạnh phúc của mỗi người. Việc chuẩn bị tài chính cho sự “tự do tuổi 50” là việc hướng tới phía trước, ảnh hưởng tới tài sản ròng và chất lượng cuộc sống của bạn ở chính hiện tại và trong tương lai.

TS Đinh Thị Thanh Vân, Phó chủ nhiệm phụ trách, khoa Tài chính Ngân hàng, Trường ĐH Kinh tế (ĐH Quốc gia Hà Nội)

Chuẩn bị tài chính cho nghỉ hưu như thế nào?

Bước 1: Hình dung cuộc sống khi nghỉ hưu.

Mọi người thường có xu hướng muốn nghỉ hưu, tận hưởng cuộc sống cá nhân khi mệt mỏi và áp lực về công việc.

Điều đầu tiên là bạn cần hiểu mục tiêu cuộc sống của mình, lên kế hoạch thời điểm mình muốn nghỉ hưu và mình sẽ làm gì khi bắt đầu nghỉ hưu. Bạn có thể không phải ngày ngày đi làm và có thể chủ động về thời gian nhưng đồng thời phải thích nghi với việc không còn đồng nghiệp và không có các lợi ích khi đi làm thường xuyên mang lại. Bạn cần có kế hoạch để sử dụng quỹ thời gian của mình để tránh rơi vào tâm trạng nhàm chán vì thừa thời gian.

Bước 2: Ước tính chi phí cần thiết.

Thông thường, các chuyên gia tài chính gợi ý chi phí dự kiến khi nghỉ hưu sẽ chỉ bằng 80% chi phí như bình thường của gia đình bạn hiện tại (tăng chi phí sức khoẻ nhưng giảm các chi phí phát sinh cho con cái). Ngoài ra, lạm phát có thể tác động tới chi phí.

Ví dụ: Hiện tại, bạn 35 tuổi và hàng năm gia đình bạn đang tiêu số tiền là 240 triệu đồng (khoảng 20 triệu/tháng). Giả sử lạm phát là 2%/năm và bạn định nghỉ hưu trong vòng 15 năm tới ở độ tuổi 50. Số tiền bạn cần chi tiêu một năm sau 15 năm nữa tính cả lạm phát sẽ là:

Số tiền hiện tại x Tỉ lệ chi phí gợi ý x (1 + tỷ lệ lạm phát) số năm

= 240 triệu x 80% x (1 + 2%)15 = 258,4 triệu đồng

Bước 3: Ước tính nguồn thu nhập. Bạn cần phải ước tính thu nhập hiện có duy trì tới thời điểm nghỉ hưu và các thu nhập sẽ cần phải có thêm để bù đắp cho các chi phí phát sinh khi nghỉ hưu.

Ví dụ: Bạn dự kiến cần có số tiền 258,4 triệu đồng mỗi năm khi nghỉ hưu, trong đó 58,4 triệu thu được từ tài sản hiện có. Bạn cần tính thêm nguồn thu nhập tối thiểu 200 triệu đồng còn lại sẽ có từ đâu khi bắt đầu nghỉ hưu. Giả sử lợi nhuận bình quân là 4% (sau khi trừ đi các tác động lạm phát), thì bạn cần phải tích luỹ tài sản tại thời điểm nghỉ hưu giá trị là:

Số tiền cần có hàng năm/Tỷ lệ lợi nhuận trung bình dự kiến

= 200 triệu đồng/4% = 5 tỷ đồng

Bước 4: Ước tính số tiền tích luỹ hàng năm cho tới thời điểm nghỉ hưu.

Ví dụ: Bạn dự tính 15 năm nữa nghỉ hưu và cần tích luỹ số tài sản 5 tỷ, với mức lợi nhuận thị trường trung bình dự kiến 4%/năm (sau khi trừ các tác động lạm phát). Như vậy, trung bình số tiền hàng năm bạn cần tích luỹ trong 15 năm tới sẽ là:

(Số tiền mong muốn về hưu x Tỷ lệ lợi nhuận trung bình)/(1 + Tỷ lệ lợi nhuận trung bình) số năm – 1 = (5 tỷ đồng x 4%)/(1 + 4%)15 – 1 = 249,7 triệu đồng

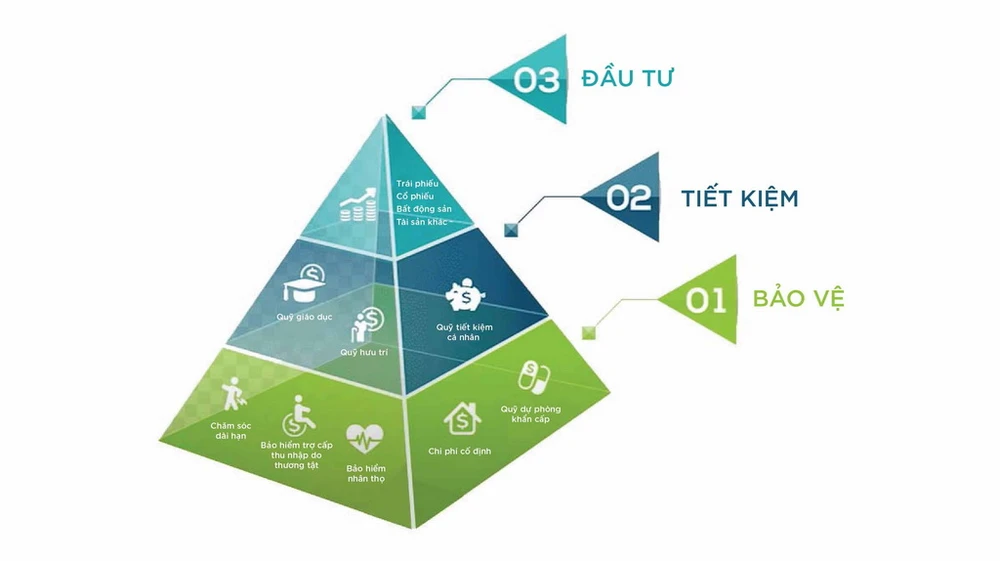

Tháp tài sản bao gồm: bảo vệ, tiết kiệm và đầu tư.

Bước 5: Thực hiện kế hoạch tài chính.

Để sớm đạt được mục tiêu tài chính cho nghỉ hưu, bạn chỉ có một trong hai cách: tăng thu nhập hoặc giảm chi tiêu.

1. Tăng thu nhập khi mình đang còn trẻ là lý tưởng. Bạn có thể tăng thu nhập chủ động của mình bằng việc không ngừng tích luỹ kiến thức, kinh nghiệm để được trả lương cao hơn hoặc tìm kiếm các công việc khác để có thu nhập như viết sách, biên dịch tài liệu, lập trình... tuỳ theo năng lực của mình. Bạn cũng có thể tăng thu nhập thụ động của mình bằng các hình thức đầu tư phù hợp như tham gia góp vốn kinh doanh, đầu tư vào thị trường chứng khoán, bất động sản… sau khi đã tích luỹ một khoản tiền tiết kiệm nhất định, có thêm các kiến thức và kinh nghiệm cần thiết.

2. Giảm chi tiêu đòi hỏi bạn phải có kỷ luật, chi tiêu luôn dưới mức thu nhập mình có, cần phân biệt được thứ thực sự cần thiết và thứ là mong muốn nhất thời có thể cắt giảm. Nguyên tắc tài chính chỉ ra bạn phải tiết kiệm trước và chi tiêu sau. Các chuyên gia tài chính thường khuyên tỷ lệ tiết kiệm hàng năm 15-20% thu nhập của mình, trong đó có thể trích ra 5-10% cho mục tiêu hưu trí. Tỷ lệ này sẽ càng cao hơn khi thu nhập cao hơn và bạn càng nhanh đạt được mục tiêu tổng thể hơn. Bạn cũng nên tránh nợ nần, đặc biệt nợ nần với lãi suất cao. Vì lãi suất chính là một khoản chi phí mà bạn chắc chắn phải trả và sẽ làm giảm bớt thu nhập của bạn. Ngoài ra, việc mua bảo hiểm cũng là một hình thức bảo vệ thu nhập và tài sản của bạn. Trong trường hợp có các khoản chi phí bất thường, chi phí khám chữa bệnh cao, thì bảo hiểm đã chi trả giúp bạn và bạn sẽ bảo toàn được tài sản của mình tốt hơn.

Cũng giống như hoạch định ngân sách, hoạch định đầu tư, hoạch định tương lai tự do tài chính cho tuổi hưu rất quan trọng đối với sự an toàn về tài chính và có mối liên hệ sâu sắc với các kế hoạch tài chính cá nhân khác. Vì vậy, nếu bạn đã sẵn sàng dù tuổi còn trẻ thì xin chúc mừng bạn, còn nếu bạn chưa chuẩn bị hãy lên kế hoạch để tự do tài chính sớm nhất có thể.

| Chuỗi video mang chủ đề “Tự do tuổi 50” do Prudential Việt Nam phối hợp thực hiện cùng Vietsucess, thuộc dự án “Tự do tuổi 50” của Prudential Việt Nam. Dự án nhằm khơi gợi sự chuẩn bị về tài chính, sức khỏe thể chất, tinh thần và gắn kết xã hội cho cộng đồng, đặc biệt nhóm tuổi từ 30-45, hướng đến cuộc sống tuổi già độc lập. Xem đầy đủ chia sẻ của TS. Đinh Thị Thanh Vân về tự do tài chính trong tập 1: “Lập kế hoạch để tự do tài chính ở tuổi 50 bắt đầu từ đâu?” tại đây (https://www.youtube.com/watch?v=U7IvX_-lf1M&t=20s): "Lập kế hoạch để tự do tài chính ở tuổi 50 bắt đầu từ đâu?" (tập 1) |