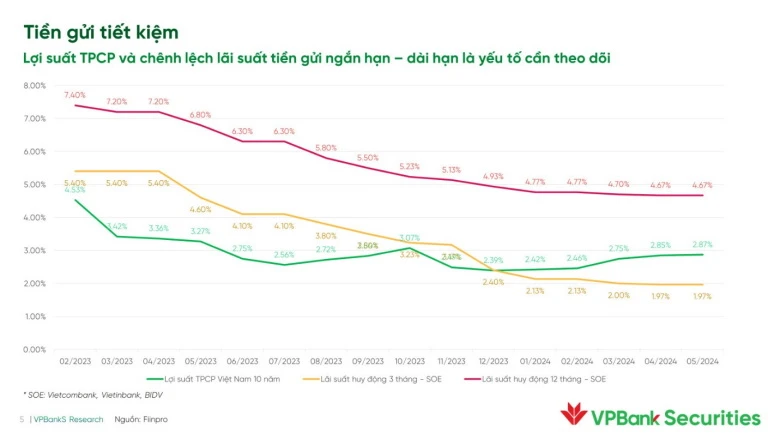

Trước đây, lãi suất huy động của các ngân hàng giảm liên tục dẫn đến lãi suất tín dụng cũng giảm theo. Đã có thời điểm có ngân hàng chào lãi suất tín dụng năm đầu với khoản vay mua nhà chỉ hơn 5%.

Tuy nhiên làn sóng nâng lãi suất huy động của các ngân hàng bắt đầu từ cuối tháng 4, kéo dài qua tháng 5 và cho đến hiện tại chưa có dấu hiệu dừng lại.

Đằng sau các cuộc chạy đua nâng lãi suất huy động ngân hàng

Theo ông Đào Hồng Dương, Giám đốc Phân tích Ngành và Cổ phiếu thuộc Công ty Chứng khoán VPBank, có nhiều nguyên nhân dẫn tới một số ngân hàng tăng lãi suất huy động chủ yếu ở các kỳ hạn ngắn.

Thứ nhất, kinh tế phục hồi, sức hấp thụ vốn của nền kinh tế phục hồi, tăng trưởng tín dụng được đẩy mạnh cũng có tác động tới lãi suất huy động ngắn hạn. Năm 2023 sức hấp thụ vốn của nền kinh tế yếu, nên dù lãi suất huy động giảm về mức đáy kỷ lục nhưng lượng tiền gửi vào hệ thống ngân hàng vẫn tăng mạnh.

Theo số liệu của ông Dương, cả năm 2023, tiền gửi tiền gửi của cư dân và các tổ chức kinh tế đã tăng thêm 1,6 triệu tỷ đồng, riêng quý IV 2023 tăng 800,000 tỷ đồng, trong bối cảnh lãi suất huy động của các ngân hàng quốc doanh thấp kỷ lục.

"Kể từ quý 4-2023 đến quý 1-2024, lãi suất huy động kỳ hạn dưới 3 tháng thậm chí không chênh lệch đáng kể so với lợi suất trái phiếu chính phủ kỳ hạn 10 năm. Hiện nay, các ngân hàng đang có động thái tăng lãi suất huy động chủ yếu là các ngân hàng thương mại cổ phần tư nhân, và chưa thể hiện một xu thế tăng lãi suất trên diện rộng", ông Dương phân tích.

Giám đốc Phân tích Ngành và Cổ phiếu Chứng khoán VPBank nhấn mạnh áp lực tỷ giá trong ngắn hạn có khả năng cũng tác động tới lãi suất huy động các kỳ hạn ngắn. Về cơ bản, việc hạn chế bớt chênh lệch lãi suất VND với lãi suất USD có xu hướng giảm áp lực cho tỷ giá.

Sức hấp dẫn từ các thị trường đầu tư khác đối với dòng tiền nhàn rỗi cũng là một yếu tố có tác động nhất định tới kênh tiền gửi tiết kiệm. Diễn biến thị trường vàng, sự tích cực và kỳ vọng vào thị trường chứng khoán, sự phục hồi của thị trường bất động sản, v.v… có thể tác động tăng kỳ vọng lợi nhuận tương lai của dòng tiền nhàn rỗi, dẫn tới có phần tác động tới lãi suất huy động kỳ hạn ngắn.

Còn theo quan điểm của ông Trương Minh Phương Duy - chuyên gia phân tích, trung tâm phân tích và tư vấn đầu tư Công ty CP Chứng khoán SSI, lãi suất huy động tăng có thể có nguyên nhân trực tiếp từ việc nhu cầu tín dụng trong nội tại nền kinh tế đang gia tăng. Mặc dù tín dụng vẫn còn yếu tuy nhiên nhu cầu tín dụng có thể sẽ phục hồi trong nửa cuối năm 2024 vì vậy các ngân hàng tăng lãi suất huy động để chuẩn bị nguồn vốn cần thiết cho việc cho vay.

Nhận định về thời điểm lãi suất tín dụng tăng

Chuyên gia Trương Minh Phương Duy thuộc SSI Reseach nhận định việc tăng lãi suất huy động không nhất thiết làm lãi suất cho vay tăng ngay lập tức với cùng biên độ như lãi suất huy động.

Bên cạnh đó, do thời điểm tăng của lãi suất huy động bắt đầu từ tháng 5-2024 và có thể tập trung nhiều hơn trong nửa cuối năm, cũng như cần có thời gian để các khoản tiền gửi cũ đáo hạn và chuyển sang mức lãi suất mới, chi phí vốn bình quân của ngân hàng trong năm 2024 sẽ không tăng mạnh như mức tăng tuyệt đối theo thời điểm của lãi suất huy động. Như vậy có thể khẳng định thời kỳ tiền rẻ chưa kết thúc ngay.

Sau khi giảm mạnh trong 4 tháng đầu năm thì lãi suất huy động đã tăng trở lại từ tháng 5 đến nay. Chuyên gia SSI Reseach dự báo kỳ vọng lãi suất huy động cuối 2024 sẽ dao động từ 5.5% - 6.5% cho kỳ hạn 12 tháng tức là tăng 100-150 điểm cơ bản từ mức đáy của tháng 4-2024.

"Lãi suất cho vay bình quân khó có thể tăng, thậm chí vẫn tiếp tục giảm dần trong giai đoạn quý 3-2024" là quan điểm của ông Đào Hồng Dương, Giám đốc Phân tích Ngành và Cổ phiếu thuộc Công ty Chứng khoán VPBank.

Ông Dương phân tích định hướng của cơ quan quản lý tiếp tục thúc đẩy các ngân hàng giảm lãi suất cho vay và thúc đẩy tăng trưởng tín dụng. Bên cạnh đó, mức lãi suất cho vay bình quân còn phụ thuộc vào cơ cấu tăng trưởng tín dụng theo tính chất, kỳ hạn, ngành nghề lĩnh vực cho vay.

Theo số liệu từ Fiinpro thống kê công bố lãi suất cho vay dài hạn của sản xuất kinh doanh thường của các ngân hàng quốc doanh, lãi suất cho vay dài hạn cho lĩnh vực sản xuất kinh doanh thông thường còn đang có xu hướng giảm trong quý 1-2024 với mức từ 7.3% - 9.5%/năm giảm khoảng 0.6% so với cuối 2023.

Với lĩnh vực sản xuất kinh doanh thông thường, ông Dương cho rằng lãi suất cho vay dài hạn có thể tiếp tục xu hướng giảm nhẹ hoặc duy trì mức hiện nay.

Đối với lãi suất cho vay với các lĩnh vực khác, mặt bằng bình quân lãi suất cho vay sẽ khó tăng mạnh do có sự phân hóa trong cơ cấu tăng tín dụng. Lấy ví dụ trong lĩnh vực bất động sản, sự phục hồi tín dụng cho lĩnh vực bất động sản có khả năng được thúc đẩy nhiều hơn bởi động lực từ tăng trưởng tín dụng cho tiêu dùng bất động sản (so với tín dụng cho kinh doanh bất động sản).

Hiện nay mặt bằng lãi suất cho vay mua nhà đã chạm đáy, tuy nhiên vẫn đang duy trì mức tương đối thấp trong vòng 3 năm trở lại đây. Bên cạnh đó, tăng trưởng tín dụng cho kinh doanh bất động sản cũng được các ngân hàng chọn lọc khắt khe hơn nhằm hạn chế rủi ro.

Xu thế điều chỉnh lãi suất huy động và tác động đến thị trường bất động sản

Nhận định về ảnh hưởng từ xu thế lãi suất huy động tăng đến thị trường bất động sản, chuyên gia thuộc SSI Reseach cho rằng cần phải nhìn nhận lãi suất tín dụng không phải là yếu tố quyết định và duy nhất.

Vị chuyên gia này nhấn mạnh thị trường bất động sản khó khăn có thể còn bởi những vướng mắc về pháp lý, sự bất đối xứng về cung cầu giữa các phân khúc bất động sản.

Hiện tại, sau khi tăng lãi suất, các ngân hàng vẫn đang đưa ra các gói cho vay mua nhà với lãi suất rất ưu đãi trong khoảng từ 6.5% - 8% cố định cho khoảng từ 1 đến 2 năm. Mức lãi suất này thấp hơn 2.5% - 3% so với thời kỳ trước dịch bệnh COVID-19 và 1% - 1.5% so với giai đoạn 2020-21.

Như vậy, có thể thấy rõ là còn có vấn đề khác ảnh hưởng lớn hơn tới thị trường này. Các dự án thiếu pháp lý, tiến độ đình trệ khiến cho người mua nhà mất lòng tin đã trở thành nút thắt chính của thị trường hiện nay.

Chuyên gia SSI Research tin rằng việc thi hành luật đất đai, luật nhà ở và kinh doanh bất động sản cũng như các văn bản hướng dẫn liên quan sẽ giúp tháo gỡ dần vướng mắc hiện tại và hướng tới sự phát triển bền vững hơn của thị trường bất động sản về dài hạn.